時間的分散投資について

時間的分散投資について

「東大バフェット」さんの次の記事を読んでいてちょっといろいろと思うことがありました。

だいたいの内容としては次の通りです。

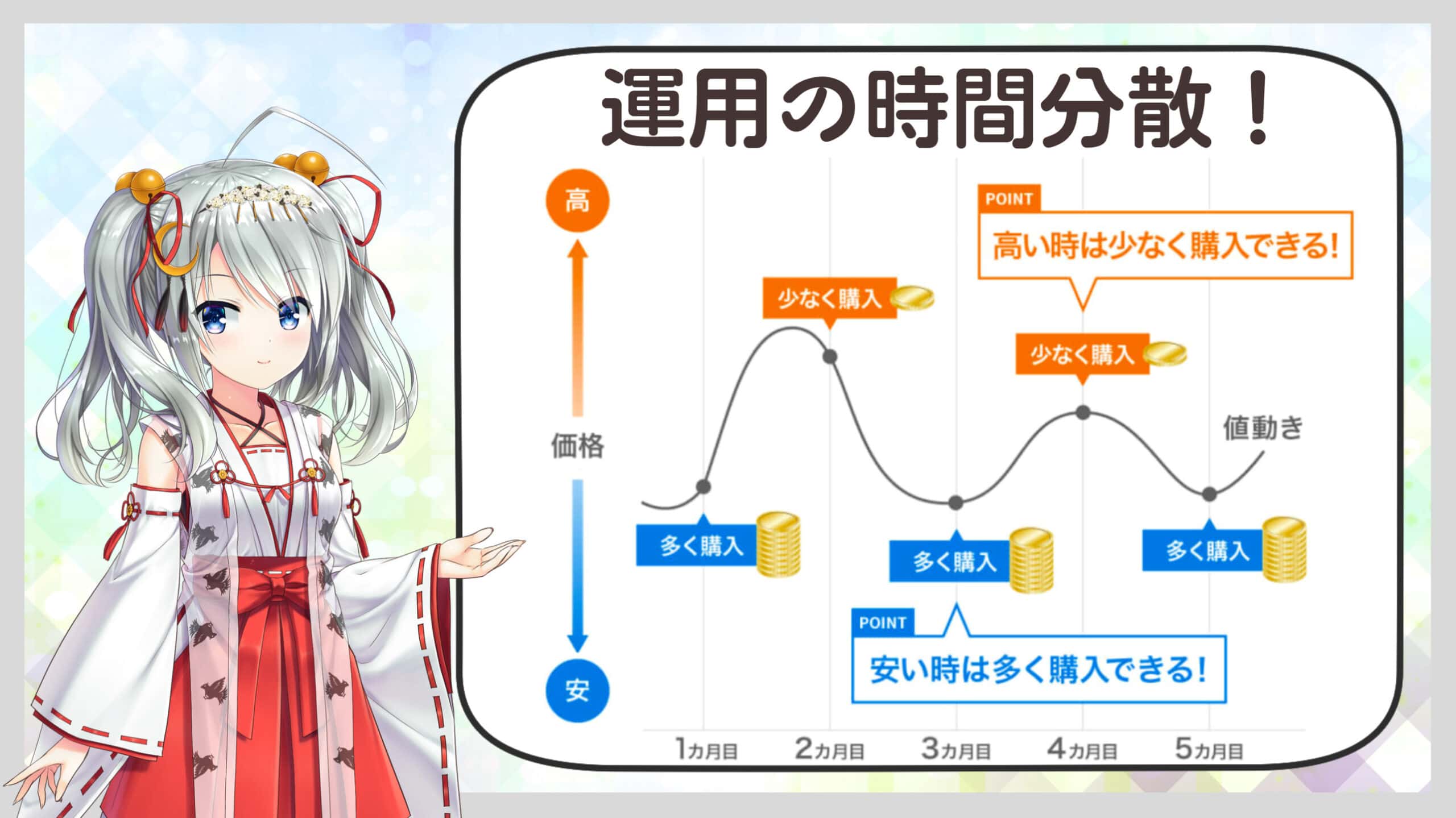

ドルコスト平均法の積み立て投資は、一括で投資せず、投資時期を分散させることで価格変動によるリスクを低減する(時間的分散投資)方法というが、それは違うのではないか。

資金を積み立てていけば積み立てていくほど、積み上がった金額は増えていく。ということは、1年目の投資額より2年目の投資額の方が多いはずである。ここで仮に5年間積み立てるとすれば、4年目、5年目の投資額が最も高いわけだから、リスクとしては4年目、5年目に偏っており、時間的分散はできていないのではないか。4年目、5年目に暴落が来たらどうするのか。

というものです。

ぱっと見、なるほどと思う話であります。

ドルコスト平均法を実施するならどの銘柄を選びますか

ところで、みなさんがドルコスト平均法で投資をするならどの銘柄を選びますか?今なら、きっと米国株のS&P500をメルクマールとしたインデックスファンドでしょうね。流行ですから。有名どころの「VTi」とか「VOO」とかでしょうか。私も買っています。

では、日本のインデックスファンドを買うのはどうでしょうか。日経平均に連動した金融商品などはどうでしょうか。そうですね、あまり魅力的ではないですね。

それはなぜでしょうか。

それはS&P500はチャートが右肩上がりチャートを形成していて、日経平均はそうではないからです。ドルコスト平均法を使って投資をしても右肩上がりチャートでなければ意味がないからです。逆に、右下がりチャートのインデックスを買ってしまうとドルコスト平均法が逆に炸裂して大損をしてしまいます。

そうです。ドルコスト平均法は「右肩上がりチャート」しか通用しない手法なのです。

ドルコスト平均法における時間的分散投資の前提

もうみなさん、だいたいオチが見えてきたと思いますが、一応、最後まで書きます。

まず、時間的分散投資におけるリスクというのは何かの定義がなされていませんが、ここでは仮に「投資した元本割れのリスク」とします。

ドルコスト平均法を使う手法が想定しているのは「右肩上がりチャート」を形成するインデックスです。つまり、このドルコスト平均法の見えない前提とは、ときどき不況でチャートが下がったりするけど、長い目で見れば基本的には右肩上がりチャートを形成するものに投資するということです。

ここで、不況はいつ起こるのか誰にも分かりませんから、それがないものと仮に想定すると、右肩上がりチャートでは、1年目より2年目の方が保有している銘柄の価値が上がることが前提です。そして、2年目は3年目より価値が上がります。そうであるならば、先の例でいえば、4年目、5年目の価値が最も高いことになります。

さきほどの「東大バフェット」さんの疑問では、投資額が最も高い4年目や5年目が最も投資額が多くそのリスクが高いといっていましたが、実は「右肩上がりチャート」を前提とすれば、4年目、5年目の保有している価値も最も高いことになります。そうであるのならば、4年目と5年目のリスク、例えば「投資した元本割れのリスク」は1年目や2年目より高いということは必ずしもいえないのではないかと考えます。

そして、どの年も「投資した元本割れのリスク」が変わらないのであるならば、不況がいつ起きてもそのリスクは変わらないのではないか(時間的分散)ということです。

要するに、投資資金も上がっているがチャートも上がっており保有している価値も上がっている。結局、両方上がっているのだから「投資した元本割れのリスク」というのはそんなに違わないのではないか。「東大バフェット」さんは右肩上がりチャートという前提を敢えて(?)無視しているからそのような結論を導いているのではないか、ということですね。

出口戦略の重要性

前も書きましたけど、ドルコスト平均法の最も重要なことは「銘柄選び」だけではなく、むしろ「出口戦略」です。その積み立ててきた投資を子孫に渡すのであればよいのですが、それを自分で使うつもりならいつかは現金化しなければなりません。

それをいつ行うのか、その出口戦略が重要です。いくら右肩上がりチャートといえども、「東大バフェット」さんの言うとおり最後の年に大暴落したら今までの苦労もドルコスト平均法も何もありません。目を当てられない惨劇です。そのタイミングを図ることが一番重要だと私は考えます。

最後に

ところで、「最初の年に一括投資するのがよいのか」、「ドルコスト平均法で投資するのがよいか」ですが、私はこっちの方がドルコスト平均法のマヤカシだと思いますけどね。

つまり、ドルコスト平均法とは、右肩上がりチャートを描くものに投資することを前提とする手法であるのであれば、右肩上がりチャートなんだから一番最初に全額投資した方が最もリスクが少なく最も利益を得られるはずですね。右肩上がりチャートであれば始めた年が最も安いわけですから。こっちの方が私にとってマヤカシのように思います。

しかし、長い目で見ても右肩上がりチャートではないかもしれないというリスクがあるのなら(ドルコスト平均法の前提が崩れるのであれば)、矛盾するようですが、一括投資よりドルコスト平均法の方がリスク分散という意味では優れているようにも思います。

まあ、実際は、始めに全額を一括投資できる人は少ないので現実的ではなく、だからこそ、ドルコスト平均法が優れているのだということになりそうですね。

コメント