株価急落の底を見極める方法

散々来る来るといわれていたコロナショックの二番底は一体いつになったら来るのでしょうか。

さて、株価急落の底を見極めることほど困難なことはありません。「落ちてくるナイフはつかむな」という相場格言がありますが、格言になるほど急落した株というものは非常に魅力的なものです。だからといって闇雲に手を出すと痛い目に遭います。きちんとナイフが落ちきった後(底になった後)拾わなければなりません。

同じく相場格言として「頭と尻尾はくれてやれ」(最安値で買おうとしないで底を確認してから買え)というのもあります。やはり底をきちんと確認してから買うべきなのです。

では、個別株の急落ではなく、○○ショック(直近ではコロナショック)みたいな市場すべての株価が下がる株価急落の底はどうやって見極めたらよいのでしょうか。

今回はその見極め方として3つほど挙げたいと思います。

騰落レシオ・新安値銘柄数・東証一部の一日の売買代金

目安となる日数

日経平均の急落が始まってから底にいたるまでの日数は1ヶ月~2ヶ月程度であることが多いといわれています。今回のコロナショックも(起算点をどこに置くのかによって違いますが)2020年2月21日から始まった暴落は、2020年3月19日に1度目の底を打ちます。その間は27日間です。

かなりレンジが広いですけど、まずはこの日数を大ざっぱな目安とします。

騰落レシオと新安値銘柄数

次に、騰落レシオと新安値銘柄数の経緯を見ます。

騰落レシオとは、市場全体での値上がり銘柄数を値下がり銘柄数で割った指標であり、市場全体が上昇トレンドの時は100%を上回り、逆の場合は100%を下回ります。サイト「世界の株価と日経平均先物」では以下のように定義されています。なお、直近25日で見ているのは例えば1日あたりで計算すると動きが激しくなりすぎて指標として使いづらいからです。

騰落レシオとは一定期間の値上がり銘柄数と値下がり銘柄数の比率を計算したテクニカル指標です。売られ過ぎ、買われ過ぎを判断する逆張りの指標になります。

騰落レシオ計算式: 25日騰落レシオ=25日間の値上がり銘柄数の合計÷25日間の値下がり銘柄数の合計×100

東証一部の全銘柄対象の25日騰落レシオが一般的です。120以上で買われすぎ80以下で売られすぎの目安となります。買われ過ぎ(高値)の判断は難しく売られ過ぎの目安として参考にする場合が多い指標です。 過去のチャートから見てもわかりますが、120あたりの数値は市場が盛り上がっている時には簡単に突き抜けてしまします。出来高も併せて参考にしたほうがよいかもしれません。

また100以上と100以下ではレシオ値の重みが異なる点に注意が必要です。例えば値上がり銘柄数合計が800で値下がり銘柄数合計が1000の場合はレシオ値は80になりますが、値上がり銘柄数合計が1000で値下がり銘柄数合計が800と真逆の場合にレシオ値は120ではなく125になります。 同様にレシオ値70の逆は142.8、60の逆は166.6になります。

日経平均の騰落レシオをグラフ化してくれているサイトは次のURLです。

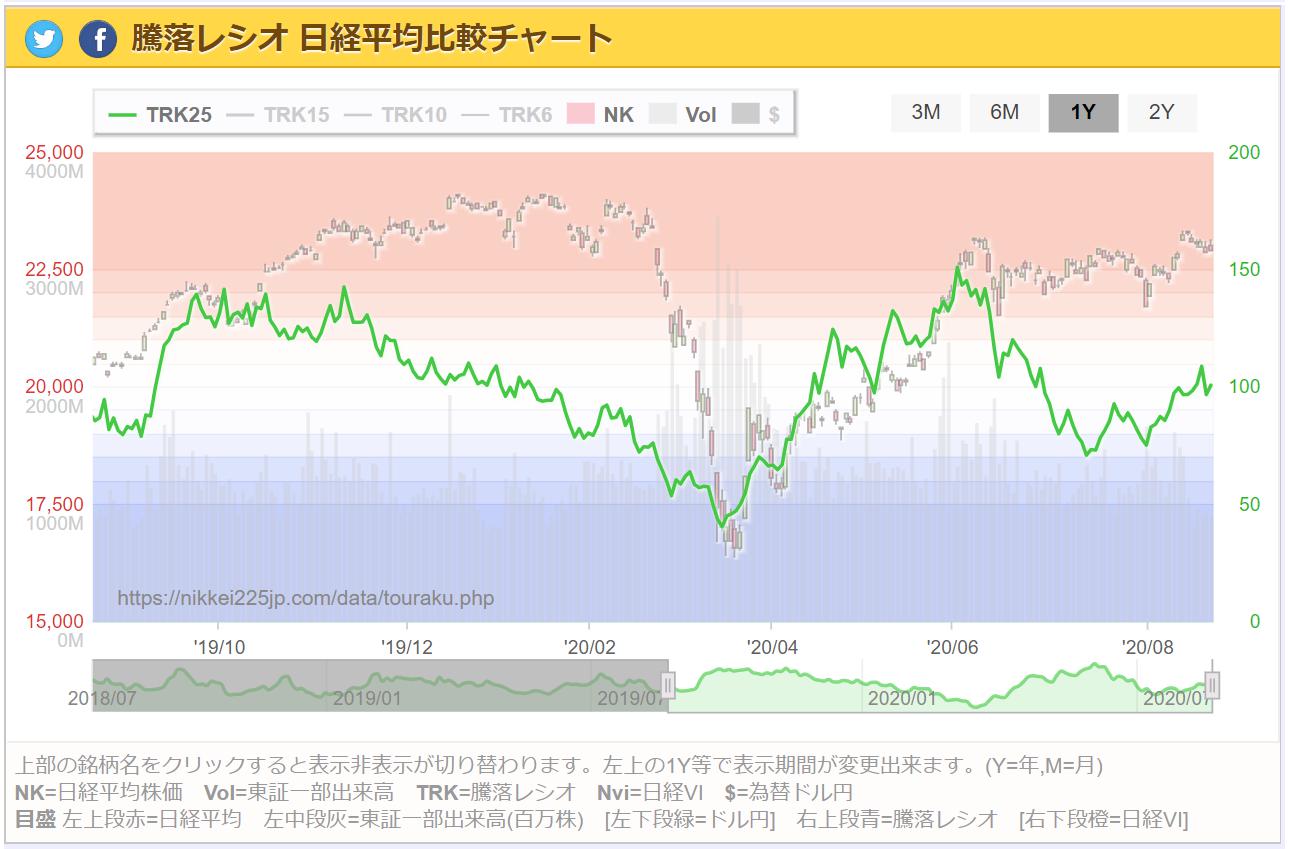

上図のこのグラフがコロナショック時の騰落レシオなんですが、簡単な見方を説明すると次のようになります。

まず、緑色のグラフである「TRK25」というのが「騰落レシオ(25日)」です。右側の指標に照らして見てみますと、2020年2月5日頃に90%を割って、3月16日頃に底(40.12%)をつけていますね。通常の暴落は70%くらいですからすごい落ち込みだったことが分かります。

ロウソク足のグラフが日経平均なんですけど騰落レシオの底が日経平均の底よりちょっと早い(5日くらい)ですね。ちなみに画像にはありませんがこのページの下の方に表があって、「値上がり銘柄数」「値下がり銘柄数」が載っています。

つまり、これらのグラフの経緯から、例えば「さすがに40%は越えてこないだろう(青色ゾーンに深く入りすぎている)。そろそろ反転してくるはず」などと、日経平均が今どのような状況になっているのかを把握しようというわけです。

東証一部の一日の売買代金額

上図に薄いですけど棒グラフ(「Vol」)がありますよね。これが「東証一部出来高」です。出来高のメモリは左側で見ます。これを見てみると、メモリが4000M、3000M、2000M、1000Mとあります。これはそれぞれ東証一部の出来高が4兆円、3兆円、2兆円、1兆円であることを示しています。

東証一部の出来高については次のサイトでも見ることができます。

これも一つの目安、基準なんですが、だいたい、東証一部の出来高というのは2兆円程度が基準値で、3兆円を超えると市場の売買が過熱気味、1兆円を下回ると市場の売買が低調だといわれています。

グラフではちょうど右側の騰落レシオの基準点である100%と左側の出来高の基準である2000M(2兆円)とが同じ線で並んでいて分かりやすくなっています。

これを見ると東証一部の出来高も騰落レシオの底の時に最大値をつけています。3.5兆円くらいいってますね。見方としては、この出来高が3兆円を超えているようなときは市場が冷静でない、落ち着いていないと判断し買いません。出来高が落ち着いてきたときというのはつまり底である可能性が高いとも考えられます。

恐怖指数(VIX指数)

次に、恐怖指数をみてみます。同じく、サイト「世界の株価と日経平均先物」では以下のように定義されています。

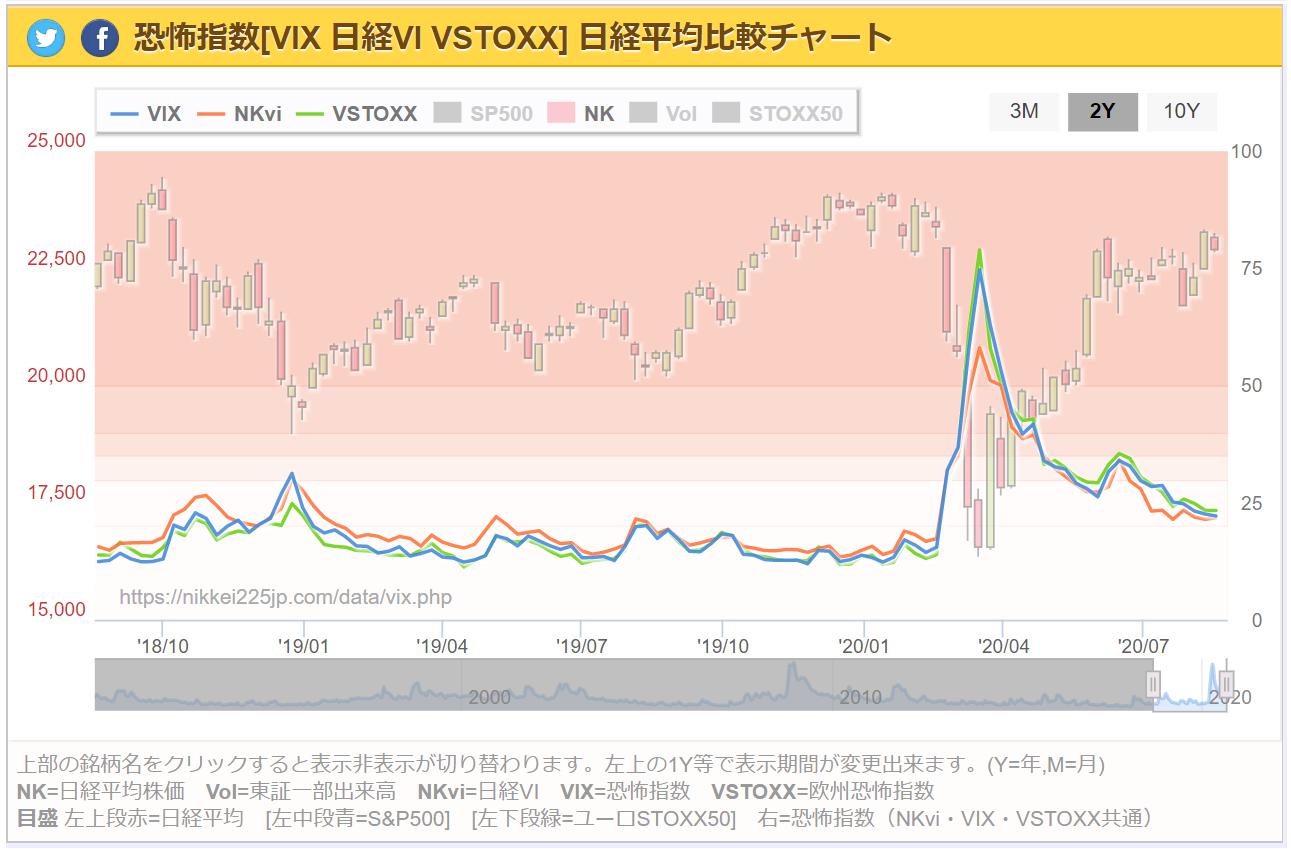

恐怖指数とはVIX指数のことを指します。近い将来暴落が予想される時などに数値が跳ね上がる為に、VIX指数は恐怖指数と称されるようになりました。

■ VIX指数とはシカゴオプション取引所(CBOE)でのS&P500のオプション取引のボラティリティ(変動率)から算出される指数です。

■ 日経VI指数とは大阪証券取引所での日経平均の先物及びオプション取引のボラティリティから算出される指数です。恐怖指数の日経平均版です。

■ VSTOXX指数とはEURO STOXX50(欧州を代表する50銘柄の株価指数)のオプション取引のボラティリティから算出される指数です。恐怖指数の欧州版です。

恐怖指数は通常10から20の間で推移していて、30を越すと警戒域となります。

恐怖指数(VIX 日経VI VSTOXX) 日経平均比較チャート

ここでは日本市場だけでなく世界市場も見てみます。その比較で状況をつかむためです。とはいっても、コロナショックは全世界レベルでしたから同じようなグラフになっていますね。2020年2月17日から2020年6月1日までずっと30を越えた状態です。

2020年6月1日というのは日経平均が通常水準に戻ったときですから、そこでやっと恐怖指数も収まったということになります。

フィボナッチ比率(3分の1戻し・半値戻し)

最後にテクニカル分析をみてみます。よく言われるのが「3分の1戻し」と「半値戻し」です。

➀「3分の1戻し」

株価の急落後に「3分の1戻し」た場合はもう一段上がる。

逆に「3分の1戻」せなかったときはもう一段下がる。

②「半値戻し」

株価急落後にさらに「半値戻し」した場合は大きな上昇が見込まれる(「半値戻しは全値戻し」)

これをフィボナッチ比率で見てみますと下図のようになります。

フィボナッチ比率でいうと「0.382」が「3分の1戻し」でここを越えられるかどうかがまず問題となります。今回のコロナショックでは2020年3月25日にこれを越えてきました。

次に、「0.618」が「半値戻し」でここを越えたら「全戻し」になる可能性が高くなります。今回のコロナショックでは2020年5月21日頃にこれを越えました。ここからこのまま「全戻し」となるのではないかという予想が立てられます。実際に2020年6月10日頃にはなんとか前の水準まで戻っています。

※ということは、コロナショックの期間は2020年2月21日頃~2020年6月10日頃だったということでしょうか?

このようにフィボナッチ比率を使ってもある程度今後の予想が立てられます。

まとめ

以上のように、そもそも完璧に株価急落の底を見極めることなんて誰もできないのですけれども、ある程度の予測は立てることはできます。今回はその方法について3つほど挙げてみました。

急落というのは絶好の買い時でもあります。しかしながら、「底」と思ったところは実は「底」ではなく、また、この株価低迷が5年も10年も続き、「底」だと思って買った株がずっと塩漬けになるかもしれません。リスクとリターンは常に表裏一体です。

このことを踏まえ、あらゆる方法・分析により、株価急落の底を見極める方法を探って投資をしていけたらと思います。

コメント