三尊天井と逆三尊について

三尊天井(トリプルトップ、ヘッドアンドショルダートップ)

三尊天井の概略(天井付近局面、上昇トレンド→下降トレンド)

ダブルトップと同じく、上昇トレンドの終局に現れるチャート形式で、トレンドが転換される際のサインとされる形です。ダブルトップより頻度は少ないですが、ダブルトップより信頼度は高い(より下降トレンドに転換すると考えられる)といえます。

三尊天井(トリプルトップ、ヘッドアンドショルダートップ)とは、チャートが三度も高値をチャレンジしたが二回目の上値を超えられなかった形であり、

1.真ん中のトップ②が最も高値であり、かつ、

2.トップ②がトップ➀を下回ったものをいいます。

トップ➀で高値をつけた後、下落し、再びトップ②で上昇を見せたが上昇の勢いが続かず、下落後の三回目の上昇であるトップ③が一番最初のトップ➀よりも下回ってしまったことで、参加者がここら辺が天井であると考えることから、トレンドが上昇トレンドから下降トレンドに変わったと考えることができます。

なお、この形がいつも綺麗にでることはなく、このうち、2.の「トップ②がトップ➀を下回ったもの」がなくても、三尊天井と考えられることもあります。ネックラインも水平とは限りません。

ちなみに、三尊天井とは仏様が三体並んでいるように見える様から、また、ヘッドアンドショルダーとはトップ②が頭、トップ➀と③が肩に見える様から名付けられています。

三尊天井の戦略

三尊天井は、三度の高値(山)に対する二つの底値(谷)を結んだネックラインが非常に意識されます。このネックラインはサポートラインとして機能していますので、ここを割り込んだ地点で「売り」ます。今まで上昇トレンドで高値を更新してきてこの地点で売ることが最も根拠を持って売ることができるからです。また、ネックラインを割り込んだ後は、このラインはレジスタンスラインとして機能しますので、割り込んだ時点を逃した人は、次に上昇してきてこのレジスタンスライン付近にきたときに「売る」ことが合理的であるといえます。

三尊天井の戦略としては、トップ②からネックラインまでの幅と同じくらい下落することを一つの目安とすることを多くの市場参加者が考えていますから、そのあたりを利益確定ポイントとし、レジスタンスラインとなったネックラインを損切りラインと考えていくというものになると思います。

「だまし」の回避

三尊天井もダブルトップの一種ですのでダブルトップで説明したとおり、同じく「だまし」が発生することがあります。その「だまし」を回避するために、他の指標を確かめたり、ネックラインがレジスタンスラインとして変わったことを確認する(あえて初めの「売り」ポイントを見逃してレジスタンスラインで反発したのを確認してから「売り」に入る)のもよいかもしれません。また、時間が長ければ長いほど信頼性が増しますので、月足や日足を確認しましょう。

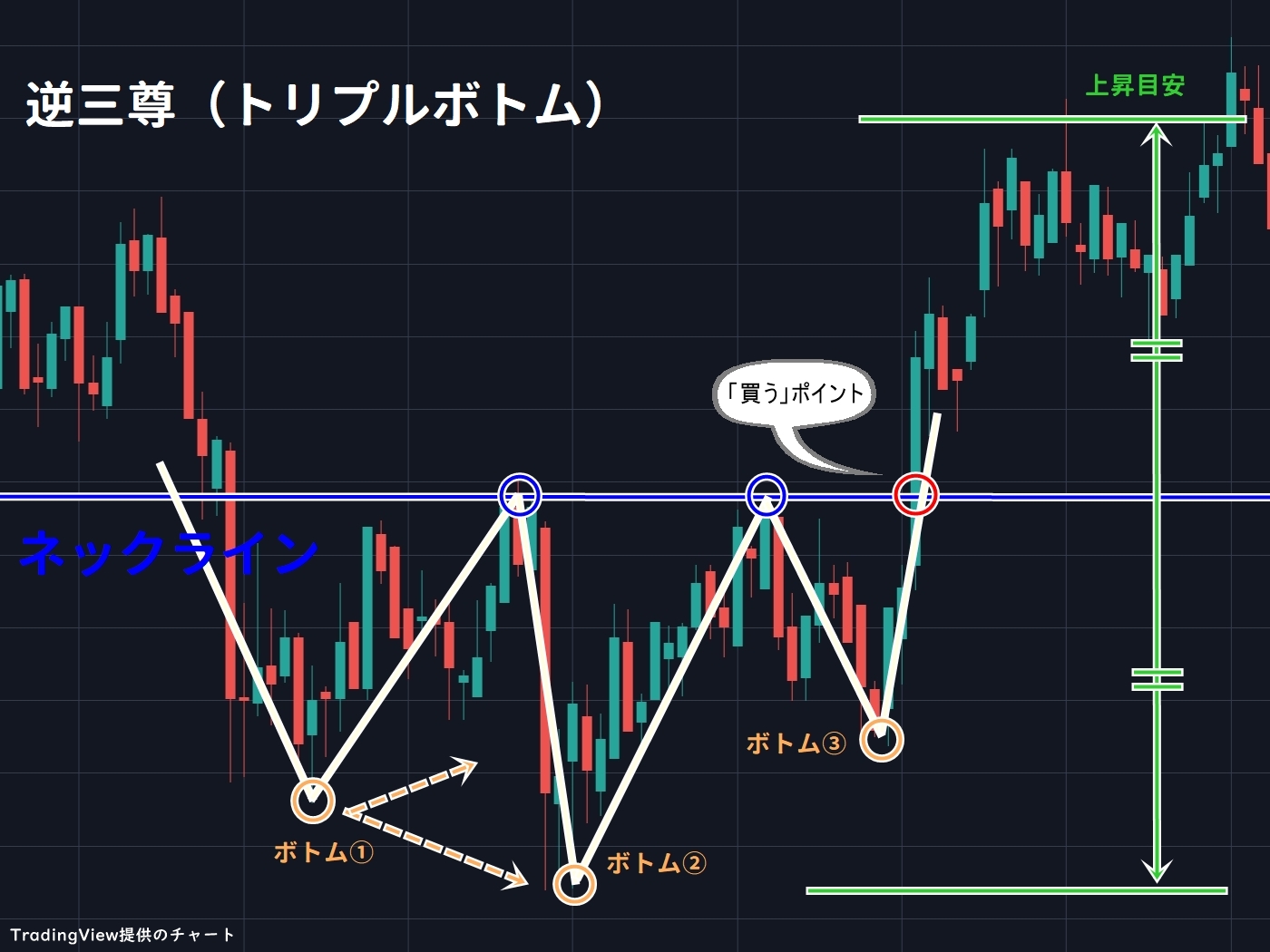

逆三尊(トリプルボトム、ヘッドアンドショルダーボトム)

逆三尊の概略(底値付近局面、下降トレンド→上昇トレンド)

ダブルボトムと同じく、下降トレンドの終局に現れるチャート形式で、トレンドが転換される際のサインとされる形です。ダブルボトムより頻度は少ないですが、ダブルボトムより信頼度は高い(より上昇トレンドに転換すると考えられる)といえます。

逆三尊(トリプルボトム、ヘッドアンドショルダーボトム)とは、チャートが三度も安値をチャレンジしたが二回目の安値を超えられなかった形であり、

1.真ん中のボトム②が最も安値であり、かつ、

2.ボトム②がボトム➀を上回ったものをいいます。

ボトム➀で安値をつけた後、上昇し、再びボトム②で下落を見せたが下落の勢いが続かず、上昇後の三回目の下落であるボトム③が一番最初のボトム➀よりも上回ってしまったことで、参加者がここら辺が底値であると考えることから、トレンドが下降トレンドから上昇トレンドに変わったと考えることができます。

なお、この形がいつも綺麗にでることはなく、このうち、2.の「ボトム②がボトム➀を上回ったもの」がなくても、逆三尊と考えられることもあります。ネックラインも水平とは限りません。

逆三尊の戦略

逆三尊は、三度の安値(谷)に対する二つの高値(山)を結んだネックラインが非常に意識されます。このネックラインはレジスタンスラインとして機能していますので、ここを上抜けた地点で「買い」ます。今まで下降トレンドで安値を更新してきてこの地点で買うことが最も根拠を持って買うことができるからです。また、ネックラインを上抜けた後は、このラインはサポートラインとして機能しますので、上抜けた時点を逃した人は、次に下落してきてこのサポートライン付近にきたときに「買う」ことが合理的であるといえます。

逆三尊の戦略としては、ボトム②からネックラインまでの幅と同じくらい上昇することを一つの目安とすることを多くの市場参加者が考えていますから、そのあたりを利益確定ポイントとし、サポートラインとなったネックラインを損切りラインと考えていくというものになると思います。

「だまし」の回避

逆三尊もダブルボトムの一種ですのでダブルボトムで説明したとおり、同じく「だまし」が発生することがあります。その「だまし」を回避するために、他の指標を確かめたり、ネックラインがサポートラインとして変わったことを確認する(あえて初めの「買い」ポイントを見逃してサポートラインで反発したのを確認してから「買い」に入る)のもよいかもしれません。また、時間が長ければ長いほど信頼性が増しますので、月足や日足を確認しましょう。

まとめ

三尊天井も逆三尊もリバーサル・パターンの代表例です。

リバーサル・パターン(Reversal Pattern)とは、中長期において今までのトレンドが逆転するチャートパターンです。つまり、今まで上昇トレンドなら下降トレンドに変わるサインであり、今まで下降トレンドなら上昇トレンドに変わるサインとなります。

よって、基本的にはそのトレンドの流れにおいてトレンドが変わりそうなところや、天井・底値付近と思われるところに三尊天井や逆三尊が現れた場合はそのチャートパターンは信頼性が高いということになります。逆に、トレンドの途中でこの形が現れたとしても、以上のようなパターンになる信頼性は低くなりますし、また、仮にそうなってもその値幅も小さくなります。

また、三尊天井や逆三尊は、同じくリバーサル・パターンであるダブルトップやダブルボトムよりもトレンド転換の信頼性の高いのでより期待度が高まります。

このチャートパターンの利用方法としては、以下のようなものが考えられます。

- トレンドの転換期をいち早く察知して、トレンドの逆転について行く(順張り)、トレンドの逆転を利用する(逆張り)

- 今までの自分のトレンドの読みを見直す

- このチャートパターンで一定の根拠を持って利益を狙っていく

テクニカル分析のラインについてのざっくり解説は以上です。

| テクニカル分析 ざっくり解説 | ||

|---|---|---|

| ➀チャートパターン(フォーメーション分析) | ||

| 1 | ライン(サポートライン・レジスタンスライン) | すべての局面 |

| 2 | ダブルトップとダブルボトム | 天井・底値付近 |

| 3 | 三尊天井(トリプルトップ)と逆三尊(トリプルボトム) | 天井・底値付近 |

| 4 | 三角保ち合い(シンメトリカル・アセトラ・ディセトラ・ペナント・ウェッジ) | トレンド相場、レンジ相場 |

| 5 | ボックス・レクタングル・フラッグ | トレンド相場、レンジ相場 |

| 6 | ソーサーとカップ&ハンドル、アダムとイヴ | 天井・底値付近 |

| 7 | もみ合いとだましの売買ポイント | レンジ相場 |

| 8 | 急騰・急落の売買ポイント | 天井・底値付近 |

| ②インジケーター(指標) | ||

| トレンド系インジケーター(順張り向き) | ||

| 1 | 移動平均線とグランビルの法則 | トレンドの状態とエントリーポイントの把握 |

| 2 | ボリンジャーバンド | 逆張りと順張り |

| 3 | 一目均衡表 | 一目で株価の均衡状態を捉える |

| 4 | パラボリック | トレンド転換 |

| オシレーター系インジケーター(逆張り向き) | ||

| 1 | RSIとRCI | 売られ過ぎ・買われ過ぎの判断 |

| 2 | MACDによるゴールデンクロスとデッドクロス | トレンドの方向性 |

| 3 | 「売られ過ぎ・買われ過ぎ」指標のストキャスティクス | 売られ過ぎ・買われ過ぎの判断 |

| 4 | CCI | |

| 5 | DMI/ADX | トレンドの勢いの強さ |

| 6 | GMMAとATR | ボラティリティを測る |

| ③その他 | ||

| 1 | ダウ理論 | |

| 2 | エリオット波動 | |

| 3 | リスクリワードレシオ・フィボナッチ | |

コメント