RSI(Relative Strength Index、相対力指数)

RSIの概要

例えば、連日、チャートが下がり続けると市場参加者の多くは、通常、「ここ連日、売られすぎではないか。そろそろ上がるのではないか。」「ここらへんがひとまずの底で、ここで買ったら儲かるのではないか」と考えます。チャートが上がり続けている場合はその逆です。しかし、それは個人差のある雰囲気というか勘でしかありません。そこでこれを数値化したいと考えて作られたのがRSIです。J.W.ワイルダー氏によって作成されました。

RSIとは、過去のある一定期間(一般的には14日間)の「上昇した日の値幅の合計数」を、同じ期間の「上昇した日の値幅の合計数」と「下落した日の値幅の合計数」を足した数字で割って、100を掛けたものです。

RSI=A÷(A+B)×100

RSIが70~80%以上であるならば、「買われすぎ」(上昇トレンド中で買いが過熱気味)

RSIが20~30%以下であるならば、「売られすぎ」(下降トレンド中で売りが過熱気味)

RSIが30%~70%であるならば、「中立」

※期間中、常に下落せず上昇し続けているのであればRSIは100%となり、常に上昇せず下落し続けているのであればRSIは0%となります

- 買われすぎや売られすぎを判断

- 逆張りトレードに適する

- ボックス相場や緩やかなトレンドの相場

RSIの戦略

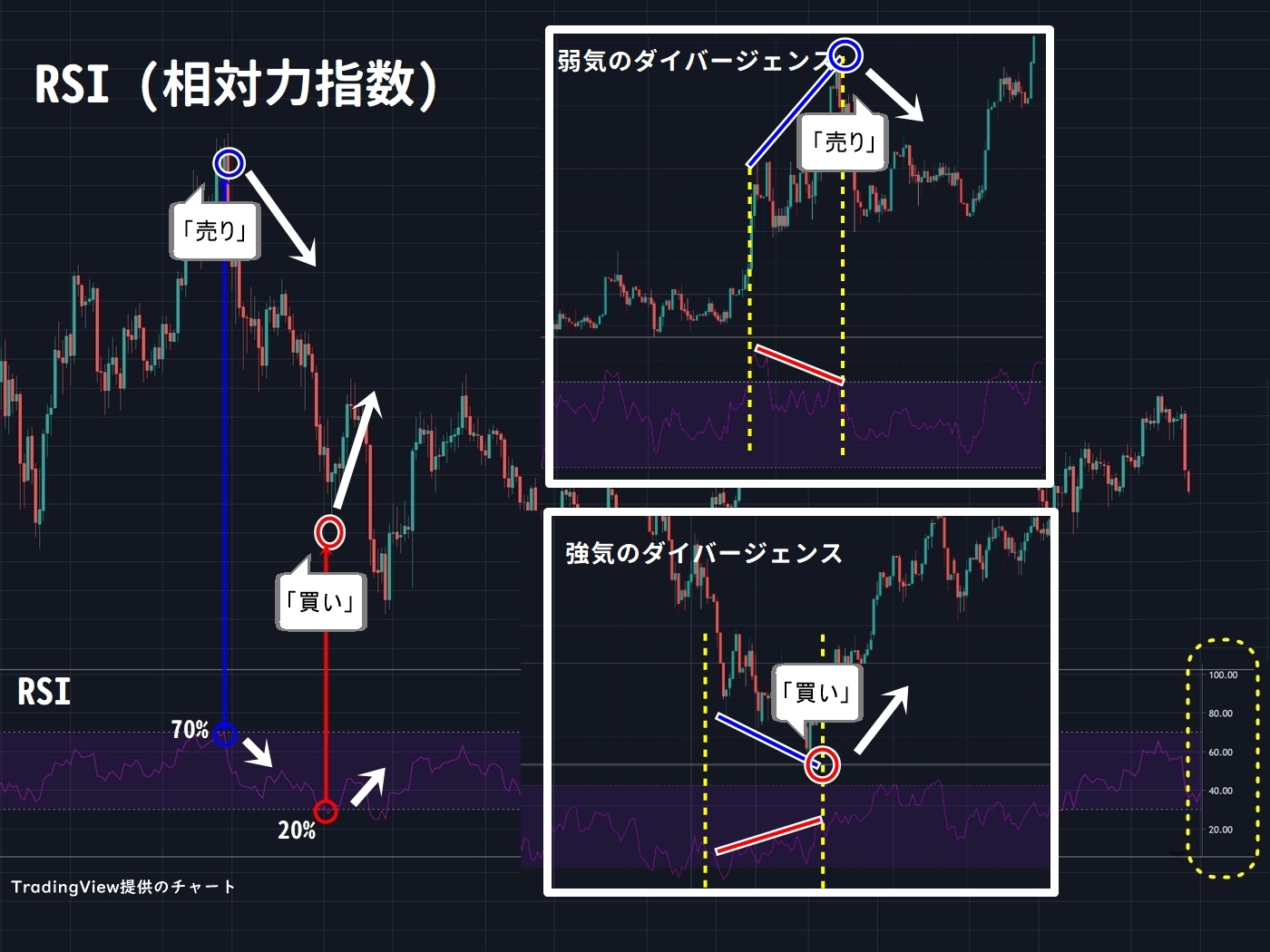

RSIの「買う」タイミング

- RSIが20~30%以下のラインに触れるタイミング(逆張り)

- RSIが20~30%以下から上昇しそのラインを上抜いたタイミング(順張り)

強気のダイバージェンス(Bullish divergence)

- チャートの安値は切り下がっているのにもかかわらず、RSIの高値が切り上がっているとき

- RSIの方向、つまり上昇トレンドの方にチャートが動いていく(と予想される)

RSIの「売る」タイミング

- RSIが70~80%以上のラインに触れるタイミング(逆張り)

- RSIが70~80%以上から上昇しそのラインを下抜いたタイミング(順張り)

弱気のダイバージェンス(Bullish divergence)

- チャートの安値は切り上がっているのにもかかわらず、RSIの高値が切り下がっているとき

- RSIの方向、つまり下降トレンドの方にチャートが動いていく(と予想される)

RSIの注意点

基本的に「レンジ相場」で有効に機能する指標なので、急激な「上昇トレンド・下降トレンド」では「100%」になったり、「0%」になったりして全く機能しません。また、「トレンド相場」では「70~80%以上」や「20~30%以下」などのサインが出ていたとしてもそれを無視して上昇し続けたり下落し続けたりして(「だまし」)、的中率が低くなることがあります。

すなわち、RSIは一定の価格の幅において(レンジ相場)、そこでの売られすぎ、買われすぎを判断しているので、今までとは違う動き、つまり、急激に上昇したり、急激に下落した場合は、そもそも有効なシグナルは出ないことに注意が必要です。

重要なことは、チャートが天井・底値付近にあるのか、それともそこに行くまでの途中であるのかを意識することです。天井・底値付近であれば、RSIが買われすぎ、売られすぎのシグナルを出せば、チャートは逆転し、RSIがよく機能します。しかし、その途中であれば、そのまま上昇を続けたり、下降を続けたりする可能性は十分にあり、RSIがあまり機能しないかもしれません。この点を認識しておくことが必要であると考えます。

また、一般的にはRSIが70~80%以上、20~30%以下が基準となりますが、銘柄によっては60%で反応したり、90%まで反応しなかったりします。今までの流れを見ておく必要があります。

RCI(Rank Correlation Index、順位相関係数)

RCIの概要

RCIとは、過去のある一定期間(一般的には9日間)における「日付」と「価格」に順位をつけ、「一定期間の終値を高い順に並べた際の順位」と「現在の日付から近い順に並べた際の順位」との間にどれだけの相関関係があるのかを見ることによって、「上がり始め」や「下がり始め」の時期を見極めようとする指標です。

時間の経過とともにチャートが上昇しているのであれば、これらの関係は「正の相関」(相場が上昇トレンドである)を示し、逆に、時間の経過とともにチャートが下落しているのであれば、これらの関係は「負の相関」(相場は下降トレンドである)を示します。RSIと異なり、「日付」に注目することからチャートの動きに合わせてその日付を変えて表示することでいろいろな情報が得られます。

RCIが+70~80%以上であるならば、「買われすぎ」(上昇トレンド中で買いが過熱気味)

RCIが-70~80%以下であるならば、「売られすぎ」(下降トレンド中で売りが過熱気味)

RCIが30%~70%であるならば、「中立」

※期間中、常に下落せず上昇し続けているのであればRCIは+100%となり、常に上昇せず下落し続けているのであればRCIは-100%となります

- 買われすぎや売られすぎを判断(上がり始め、下がり始めの判断)

- 順張りトレードに適する

- トレンドが発生している相場

RCIの戦略

RCIの「買う」タイミング

- RCIが-70~80%のラインに触れるタイミング(逆張り)

- RCIが-70~80%から上昇しそのラインを上抜いたタイミング(順張り)

- 上昇トレンドが続いているときは高値圏で反落したところで「買い」(押し目買い)を入れることも考える(順張り)

- マイナス圏内での急上昇(下降トレンドの終了)

RCIの「売る」タイミング

- RCIが+70~80%のラインに触れるタイミング(逆張り)

- RCIが+70~80%から上昇しそのラインを下抜いたタイミング(順張り)

- 下降トレンドが続いているときは底値圏で反発したところで「売り」(戻り売り)を入れることも考える(順張り)

- プラス圏内での急落(上昇トレンドの終了)

期間の異なるRCIを同時に表示して判断する

RCIは9日間の設定の1本で判断することもできますが、2本や3本で判断することもできます。その際の期間の組み合わせとしては、短中期では「9日」や「26日」、長期では「13週」や「26週」といったものがよく使われます。なお、RCIは期間を長くするほどRCIの動きがチャートよりもやや遅れてしまいます。

例えば、上記のように2本の「短期線」と「中期線」を表した場合、

- 底値圏で「短期線」が「中期線」を下から上に突き抜けたとき(ゴールデンクロス)、「買い」のタイミングとなります

- 高値圏で「短期線」が「中期線」を上から下に突き抜けたとき(デッドクロス)、「売り」のタイミングとなります。

なお、RCIはレンジ相場に弱く、頻繁に高値圏と底値圏を往来してしまい、「だまし」が多く発生してしまうことに注意が必要です。

まとめ

| RSI(相対力指数) | RCI(順位相関係数) | |

| 特徴 | 買われすぎや売られすぎ判断 | 買われすぎや売られすぎ判断 |

| 手法 | 逆張り | 順張り |

| 相場 | レンジ | 上昇・下降トレンド |

| チャート | 小刻みに動く(敏感に反応する) | なめらかに動く(チャートの方向性が分かりやすい) |

おすすめのトレンド系インジケーターとの組み合わせ

RSIはどのトレンド系インジケーターとも相性がよい汎用性があるものです。例えば、移動平均線を用いた順張りや、ボリンジャーバンドを用いた際の逆張り、ボラティリティ・ブレイクアウトなどに使えると考えられます。

テクニカル分析のラインについてのざっくり解説は以上です。

| テクニカル分析 ざっくり解説 | ||

|---|---|---|

| ➀チャートパターン(フォーメーション分析) | ||

| 1 | ライン(サポートライン・レジスタンスライン) | すべての局面 |

| 2 | ダブルトップとダブルボトム | 天井・底値付近 |

| 3 | 三尊天井(トリプルトップ)と逆三尊(トリプルボトム) | 天井・底値付近 |

| 4 | 三角保ち合い(シンメトリカル・アセトラ・ディセトラ・ペナント・ウェッジ) | トレンド相場、レンジ相場 |

| 5 | ボックス・レクタングル・フラッグ | トレンド相場、レンジ相場 |

| 6 | ソーサーとカップ&ハンドル、アダムとイヴ | 天井・底値付近 |

| 7 | もみ合いとだましの売買ポイント | レンジ相場 |

| 8 | 急騰・急落の売買ポイント | 天井・底値付近 |

| ②インジケーター(指標) | ||

| トレンド系インジケーター(順張り向き) | ||

| 1 | 移動平均線とグランビルの法則 | トレンドの状態とエントリーポイントの把握 |

| 2 | ボリンジャーバンド | 逆張りと順張り |

| 3 | 一目均衡表 | 一目で株価の均衡状態を捉える |

| 4 | パラボリック | トレンド転換 |

| オシレーター系インジケーター(逆張り向き) | ||

| 1 | RSIとRCI | 売られ過ぎ・買われ過ぎの判断 |

| 2 | MACDによるゴールデンクロスとデッドクロス | トレンドの方向性 |

| 3 | 「売られ過ぎ・買われ過ぎ」指標のストキャスティクス | 売られ過ぎ・買われ過ぎの判断 |

| 4 | CCI | |

| 5 | DMI/ADX | トレンドの勢いの強さ |

| 6 | GMMAとATR | ボラティリティを測る |

| ③その他 | ||

| 1 | ダウ理論 | |

| 2 | エリオット波動 | |

| 3 | リスクリワードレシオ・フィボナッチ | |

コメント