ソーサーとカップ&ハンドルについて

ソーサーボトム(Saucer bottom)

ソーサーボトムの概要

ソーサーとは、コーヒーカップなどの下に敷かれる受け皿のことです。

ソーサーボトム(単に「ソーサー」、ラウンドボトム、ボウル、なべ底)とは、このソーサーにチャートの形が似ていることからこのように呼ばれます。

特徴としては、チャートがU字を形成し、ソーサーボトムを形成し始めた最初の高値の水平ライン(ネックライン)付近でプラットホームと呼ばれるレンジでもみ合ったりした後、ネックラインを抜けて上昇していくのですが、そのトレンドによって意味合いが少し違いますので確認しておく必要があります。買うポイントはどちらもネックラインを抜けた後です。

- 直前が上昇トレンドのとき、急激な上昇をし高値をつけた後、下降し、ソーサーのような形を形成して(U字)、その高値を更新した後、また上昇に転じるもの(トレンド継続、調整局面)

- 直前が下降トレンドのとき、一度反発して高値をつけた後、下降し、ソーサーのような形を形成して(U字)、その高値を更新した後、また上昇に転じるもの(トレンド転換)

また、この形は「ソーサー」にとどまらず、「カップ&ハンドル」という形になりやすいので、ここでは、このチャートパターンについて書きたいと思います。

ソーサーの注意点

なお、(ソーサーボトムもソーサートップもともにいえることですが)ソーサーは、当然のことながら、ソーサーの形を形成しなければなりませんので、他のチャートパターンと比べてもどうしても形成に時間がかかります。時間をかけて形成したソーサーは綺麗なソーサーになりますが、短時間のソーサーはわかりにくい形となってしまいます。

また、その底の部分の調整が一体どれくらいかかるのか読みにくいところがありますし、後から見て「これはソーサーだ」と気づくことも多いです。「ソーサー」と思って戦略を立てていたところ、途中でチャートが崩れることも珍しくありません。

さらに、細かく見ていくとそれがダブルや三尊のように見えることもあります。

ボロ株のなべ底拾い

個人投資家においては、月足レベルでボロ株(300~500円程度の低位株、100円以下の超低位株)がソーサーボトムを形成しているものを探し出し、仕込んでおくという手法もよく聞きます。

ソーサーボトムは時間はかかりますが上昇する可能性が高いので、底の部分で仕込んでおけば利益が狙えるからです。また、ボロ株の場合(割安株とは異なるので注意)、100株買っても3万円~5万円ですので、仮にその株が待ちきれないほど低空飛行をしていたり、上昇廃止となってもそれほど損害は多くなく、少ない資金で多くの銘柄を買うことができますから、リスクを分散することもできます。私はあまり好きではありませんが、ソーサーボトムの活用の一つの例といえます。

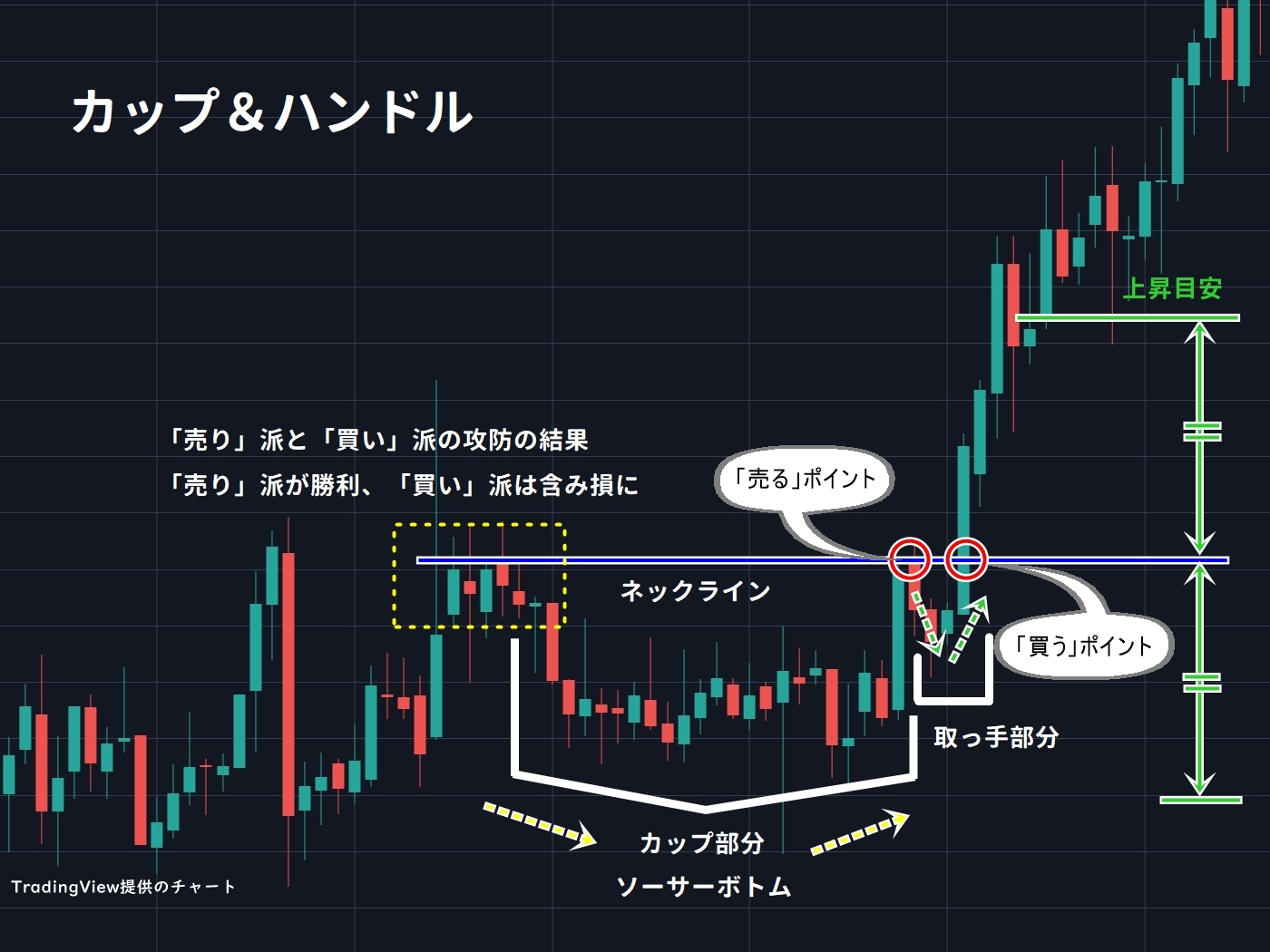

カップ&ハンドル(cup & handle (C&H)、cup with handle)

カップ&ハンドルの概要

カップ&ハンドルとは、まずソーサーボトムを形成した後(カップ部分)、一度下降してその後上昇していく(取っ手部分)チャートパターンのことをいいます。

取っ手部分が形成される理由は以下の通りです。

まず、ソーサーボトムの入り口の部分で(直前が上昇トレンドであろうが下降トレンドであろうが)「売り」派と「買い」派とが攻防をする場合があります。その結果、どちらかが勝ってどちらかが負けるわけですが、ソーサーボトムの場合は「売り」派が勝利することになります。

そうすると、「売り」派は含み益となり、「買い」派は含み損となります。「買い」派の戦略は失敗したことになり、戦略の方針転換を迫られます。合理的な方法としては一定の損切りラインでエントリを解消するわけですが、損切りというのは難しいので市場参加者の多くは「できればプラスマイナスゼロの部分で決済したい」と考えています。すなわち、ソーサーボトムの入り口で「買った」その価格で「売ろう」と考えます(このラインがネックライン)。

よって、ソーサーボトムが上昇基調に入りネックライン付近にさしかかると含み損を抱えた「買い」派が一気に「売り」ます。ソーサーボトムではネックラインを抜けたら本来は「買い」なんですけど、チャートは一時的に下がってしまうのです。これが取っ手部分が形成される理由です。

カップ&ハンドルの戦略

【逆張り手法】

カップ&ハンドルの場合、一度目のネックラインは取っ手部分を形成すると考え「売り」ます。

しかし、ソーサーボトムの戦略はネックラインを抜けたら「買い」ですので、戦略が真逆です。

よって、それがどちらか見極めないといけないのでその点が難しいということになります。また、それはソーサーボトムでも同じことがいえます。

そして、ある程度下がったところで「売り」(決済し)、再び今度は逆の方向である「買い」を入れることになります。

【順張り手法(ブレイクアウト)】

取っ手部分はリスクがありますので、ここではエントリーせず、一度見逃してから再びネックラインを抜けたら買うという方法もあります。一度目のネックラインで買えなかった人もここで買うことになります。

さらに、カップ&ハンドルを形成すると確信しているときは、カップ部分の底値で何回かに分けて「買う」という方法もあります。もちろん、その場合はより多く利益を得ることができますが、損失を出すリスクもあります。チャートの形だけでなく、他のサインも見て根拠を持って判断することになろうかと思います。

ソーサートップ(Saucer top)

ソーサートップ(逆ソーサー、ラウンドトップ、ボウル)とは、ソーサーを逆にした形にチャートの形が似ていることからこのように呼ばれます。

特徴としては、チャートが逆U字を形成し、ソーサートップを形成し始めた最初の安値の水平ライン(ネックライン)付近でプラットホームと呼ばれるレンジでもみ合ったりした後、ネックラインを抜けて下降していくのですが、そのトレンドによって意味合いが少し違いますので確認しておく必要があります。売るポイントはどちらもネックラインを抜けた後です。

- 直前が上昇トレンドのとき、一度反落して安値をつけた後、上昇し、逆ソーサーのような形を形成して(逆U字)、その安値を更新した後、また下降に転じるもの(トレンド転換)

- 直前が下降トレンドのとき、急激な下降をし安値をつけた後、上昇し、逆ソーサーのような形を形成して(逆U字)、その安値を更新した後、また下降に転じるもの(トレンド継続、調整局面)

また、この形は「逆ソーサー」にとどまらず、「インバース・カップ&ハンドル」という形になりやすいので、ここでは、このチャートパターンについて書きたいと思います。

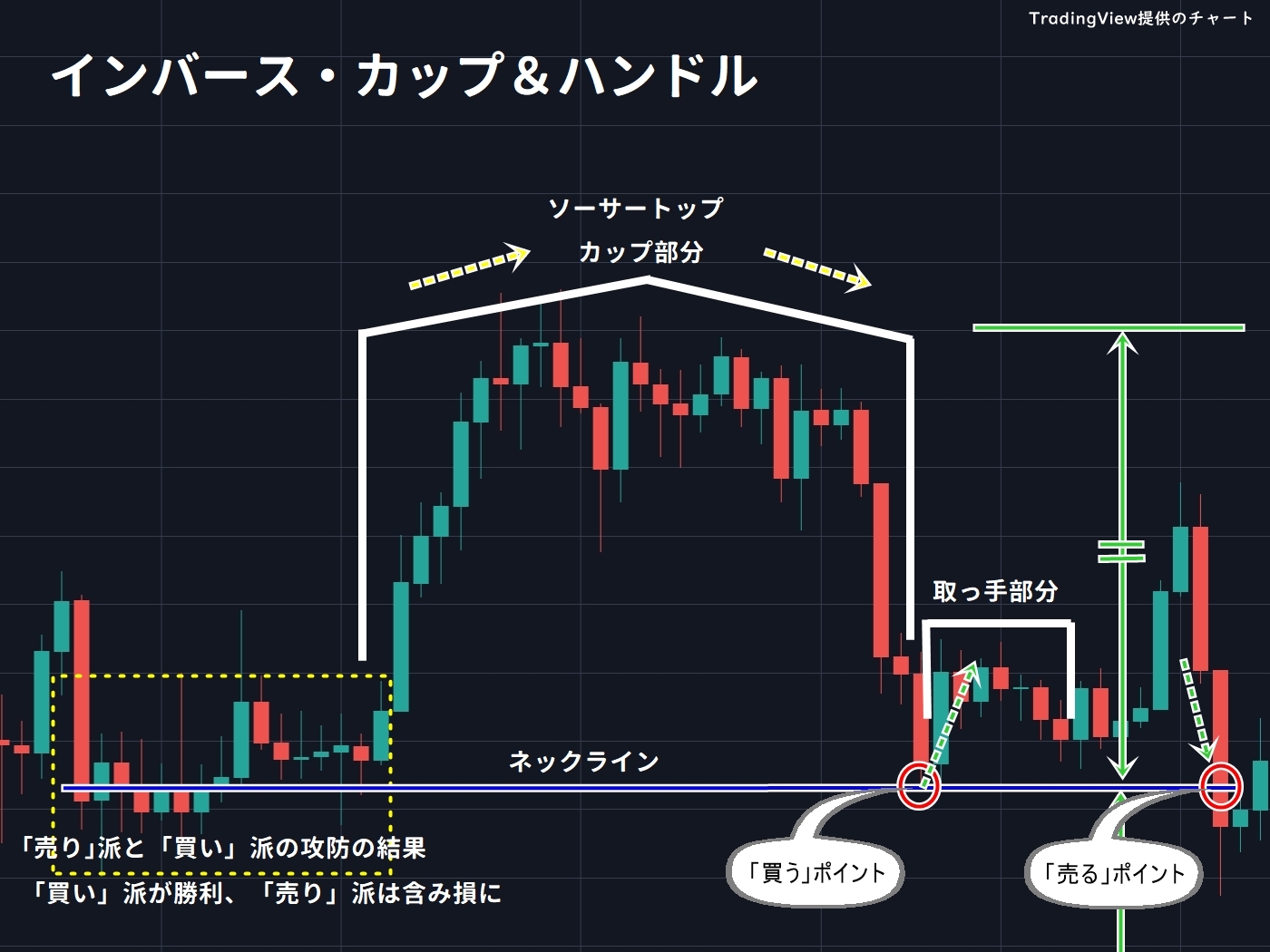

インバース・カップ&ハンドル(Inverse cup & handle)

インバース・カップ&ハンドルの概要

インバース・カップ&ハンドルとは、まずソーサートップを形成した後(カップ部分)、一度上昇してその後下降していく(取っ手部分)チャートパターンのことをいいます。

取っ手部分が形成される理由は以下の通りです。

まず、ソーサートップの入り口の部分で(直前が上昇トレンドであろうが下降トレンドであろうが)「売り」派と「買い」派とが攻防をする場合があります。その結果、どちらかが勝ってどちらかが負けるわけですが、ソーサートップの場合は「買い」派が勝利することになります。

そうすると、「買い」派は含み益となり、「売り」派は含み損となります。「売り」派の戦略は失敗したことになり、戦略の方針転換を迫られます。合理的な方法としては一定の損切りラインでエントリを解消するわけですが、損切りというのは難しいので市場参加者の多くは「できればプラスマイナスゼロの部分で決済したい」と考えています。すなわち、ソーサートップの入り口で「売った」その価格で「買おう」と考えます(このラインがネックライン)。

よって、ソーサートップが下降基調に入りネックライン付近にさしかかると含み損を抱えた「売り」派が一気に「買い」ます。ソーサートップではネックラインを抜けたら本来は「売り」なんですけど、チャートは一時的に上がってしまうのです。これが取っ手部分が形成される理由です。

インバース・カップ&ハンドルの戦略

【逆張り手法】

インバース・カップ&ハンドルの場合、一度目のネックラインは取っ手部分を形成すると考え「買い」ます。

しかし、ソーサートップの戦略はネックラインを抜けたら「売り」ですので、戦略が真逆です。

よって、それがどちらか見極めないといけないのでその点が難しいということになります。また、それはソーサートップでも同じことがいえます。

そして、ある程度下がったところで「買い」(決済し)、再び今度は逆の方向である「売り」を入れることになります。

【順張り手法(ブレイクアウト)】

取っ手部分はリスクがありますので、ここではエントリーせず、一度見逃してから再びネックラインを抜けたら売るという方法もあります。一度目のネックラインで売れなかった人もここで売ることになります。

さらに、インバース・カップ&ハンドルを形成すると確信しているときは、カップ部分の高値で何回かに分けて「売る」という方法もあります。もちろん、その場合はより多く利益を得ることができますが、損失を出すリスクもあります。チャートの形だけでなく、他のサインも見て根拠を持って判断することになろうかと思います。

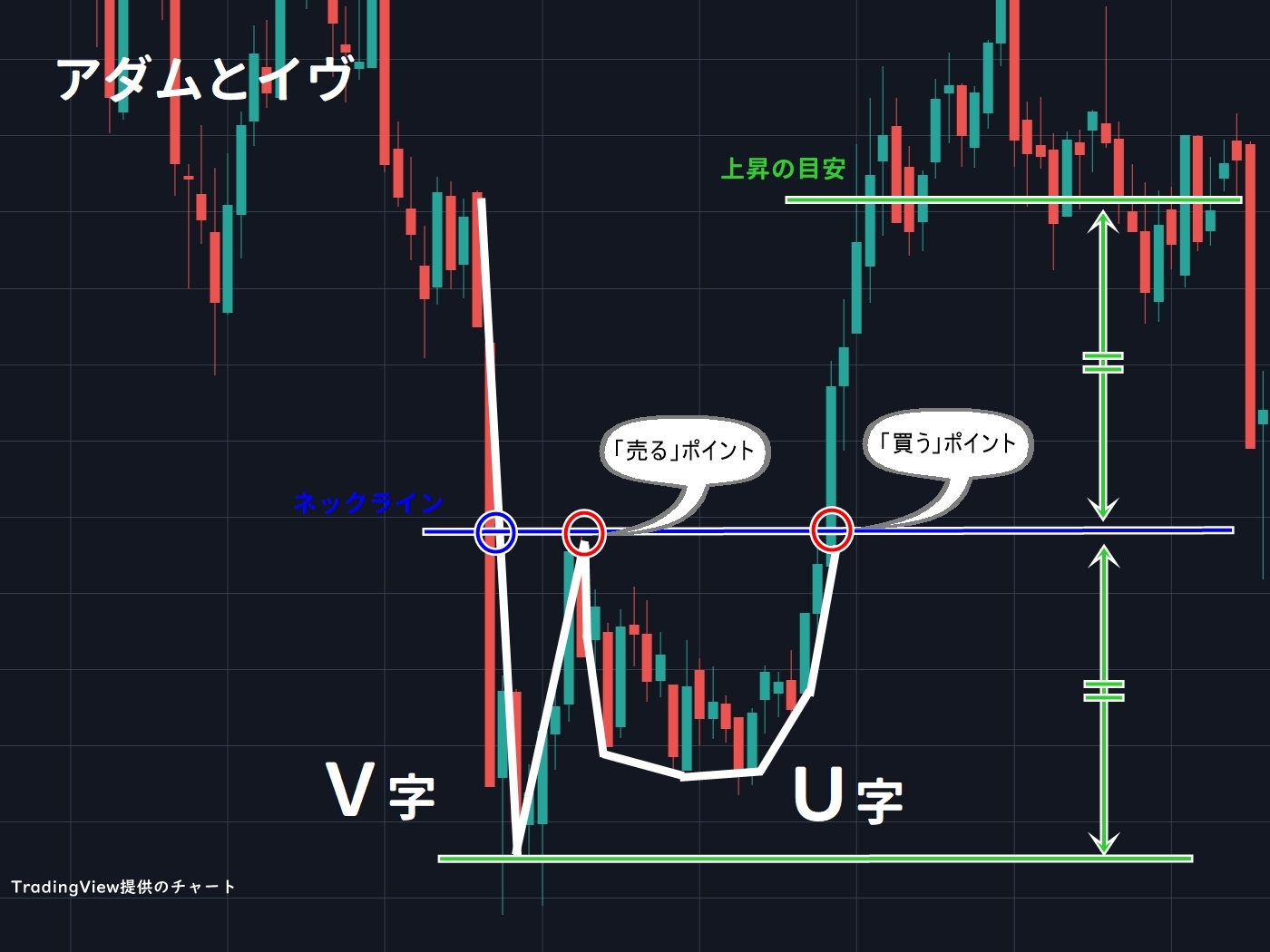

アダム&イヴ・ダブルボトム

アダム&イヴの概要

アダム&イヴ(Adam and Eve Double Bottoms)とは、ダブルボトムの変形で、はじめにV字の形を形成した後に、U字の形を形成するチャートパターンです。V字とU字はどちらが最安値となるかはそのときによります。

ダブルボトムの変形なので前に書いたダブルボトムのところで説明すればよかったんですが、むこうは長くなったので、同じU字ということでここにもってきました。名前がインパクトがあるので、どこかで聞いたことがあると思います。私もなぜか好きです。

特色としては、ダブルボトムそのものなので特に説明することはありませんが、一応、戦略も書いてみたいと思います。トレンド転換時のダブルボトムが期待できるようにアダム&イヴもその場合は期待できますが、ダブルボトムの変形なのでダブルボトムよりも出現頻度は低いことになります。

アダム&イヴの戦略

ダブルボトムは底値付近ではトレンドの転換点なので基本的には上昇します。

エントリーするタイミングとしては、まず、基本に忠実に、ネックラインを上に抜けたら「買い」ます。利益確定の目安は、アダム&イヴの最安値とネックラインとの値幅と同じだけ、ネックラインより上になります。損切りラインはこのネックラインということになります(抵抗線から支持線に変わるため)。

次に、アダム&イヴのチャートパターンとなると予想するのであれば、V字を形成した後に「売り」で入ることも合理的です。もちろん、その場合は利益を得ることができますが、まだチャートパターンを形成している途中ですのでリスクもあります。中上級者向けといえます。その場合の損切りラインは、いろいろ考えがあると思いますが、最初のV字の最安値付近を設定しておくとよいのではないかと考えます。損切りライン付近は逆に利益確定の目安でもあります。

まとめ

ソーサー(逆ソーサー)とアダム&イヴはU字がネックラインを抜けたところで買ったり売ったりします。どちらもトレンド転換のサインとなることから、全体を見て、他の指標も見て、そこがトレンドの転換点かどうか確認することが重要となります。

しかし、いわゆる「だまし」も発生します。「だまし」によって損失が出ないようにするためには、カップ&ハンドルのように市場参加者の多くがどのように考えているのかその心理を読み取ることが重要であると考えています。

テクニカル分析のラインについてのざっくり解説は以上です。

| テクニカル分析 ざっくり解説 | ||

|---|---|---|

| ➀チャートパターン(フォーメーション分析) | ||

| 1 | ライン(サポートライン・レジスタンスライン) | すべての局面 |

| 2 | ダブルトップとダブルボトム | 天井・底値付近 |

| 3 | 三尊天井(トリプルトップ)と逆三尊(トリプルボトム) | 天井・底値付近 |

| 4 | 三角保ち合い(シンメトリカル・アセトラ・ディセトラ・ペナント・ウェッジ) | トレンド相場、レンジ相場 |

| 5 | ボックス・レクタングル・フラッグ | トレンド相場、レンジ相場 |

| 6 | ソーサーとカップ&ハンドル、アダムとイヴ | 天井・底値付近 |

| 7 | もみ合いとだましの売買ポイント | レンジ相場 |

| 8 | 急騰・急落の売買ポイント | 天井・底値付近 |

| ②インジケーター(指標) | ||

| トレンド系インジケーター(順張り向き) | ||

| 1 | 移動平均線とグランビルの法則 | トレンドの状態とエントリーポイントの把握 |

| 2 | ボリンジャーバンド | 逆張りと順張り |

| 3 | 一目均衡表 | 一目で株価の均衡状態を捉える |

| 4 | パラボリック | トレンド転換 |

| オシレーター系インジケーター(逆張り向き) | ||

| 1 | RSIとRCI | 売られ過ぎ・買われ過ぎの判断 |

| 2 | MACDによるゴールデンクロスとデッドクロス | トレンドの方向性 |

| 3 | 「売られ過ぎ・買われ過ぎ」指標のストキャスティクス | 売られ過ぎ・買われ過ぎの判断 |

| 4 | CCI | |

| 5 | DMI/ADX | トレンドの勢いの強さ |

| 6 | GMMAとATR | ボラティリティを測る |

| ③その他 | ||

| 1 | ダウ理論 | |

| 2 | エリオット波動 | |

| 3 | リスクリワードレシオ・フィボナッチ | |

コメント