「時間」について気を付けるべき

今回は税金優遇策として金融庁が実施しているNISAについて考えたいと思います。

ここでは長期保有を目的として、(単なる)NISAではなく、つみたてNISAを選んだことを前提とします。つみたてNISAは2018年1月からスタートしましたが、つみたてNISAを選ぶと(単なる)NISAは選べない(両方は併用できない)ことに注意を要します。

制度の「期間」について気を付ける

皆さんご存じの通り、つみたてNISAが税の優遇を受けられる期間は最高で20年間です。そして、つみたてNISAは恒久的な政策ではなく、一時的なものですので、その終期があります。それは現状2037年末です。つまり、2018年から始めた人は20年間積み立てるチャンスがあったのに、今から始めると20年間には届かないことになります。その意味で遅く始めた人は不利です。

これに対し、2019 年 12 月 12 日の「令和 2 年度税制改正大綱」において、期間が5年間延長され2042 年末まで投資できることが決定されました。これにより、遅くとも2023年までに始めれれば20年間フルに投資できることになります。

このつみたてNISAがさらに延長されるのか、あるいは、恒久的なものとなるのかどうかは今後不透明ですのでどちらにせよ早くから始める必要があります。

非課税「期間」について気を付ける

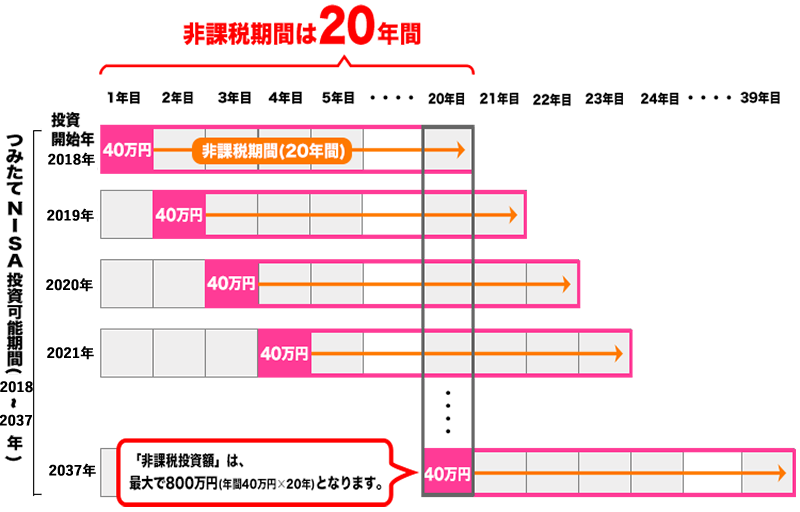

また、つみたてNISAが実施されている期間と非課税の期間とがともに20年間ですので勘違いしやすいのですが、この制度は2018年から2037年までの20年間非課税となるのではなく、その年に投資した非課税投資枠(1年に最高40万円まで)が20年間非課税となり、それがたまたま20年間続くということです。さらにややこしいことに、税制改正後は2018年から2042 年末の25年間ですが間に合わなかった人のために現行の制度のまま延長しているので制度非課税となる年は現状の20年のままです。

つまり何が言いたいのかというと、始めた年から非課税期間が始まっていき、最後の20年目に一番最初の40万円の非課税期間が終了するということです。最後の20年目に投資した40万円の非課税期間はその年からさらに20年後です。

自分のライフプランとしての「期間」について気を付ける

このことは何を意味するかというと、非課税期間をフルに使って税の優遇を最大限享受しようとするのであれば、結局、40年間持ち続ける必要があるということです。

これは重要なことで、20歳から始めれば40年後は60歳であり、積み立てた投資信託等を取り崩したり、市場に合わせて売ったりそのまま保有したりいろいろと出口戦略を立てることは可能ですが、つみたてNISAを利用している人が最も多い40代が始める場合、40歳でも40年後は80歳となっており、老後真っただ中であるため、いかに取り崩すかが問題となることが多く、不況時でも売却せざるをないこともあり、出口戦略の選択肢の幅が狭まってきます。選択肢の一つとしては、すでに非課税期間が過ぎているものから、市場の動向をにらみ随時売却していくことも頭の中に入れておかなければならないかもしれません。

前にも言いましたが、つみたてNISAにおいて重要なのは一番初めの銘柄選びですが、それと同じくらい重要なのはどのようにそれを取り崩すかその出口戦略であると考えています。

じゃあ、40歳以上はつみたてNISAをしない方がよいのかというとそうではないと思います。今からでも積み立てた方が積み立てしないよりは税金の優遇を享受できますので。重要なことは自分の置かれている状況は、若い人、例えば20歳から始めた人とは異なるのだということを十分認識し今後の方針を立てるべきだということです。

「期間」についてのまとめ

このように、政府が定めた制度の期間からも、非課税期間からも、それによる自分のライフプランからも、つみたてNISAを始めるのであれば、早く始めた方が有利です。そもそも積み立て投資というのはつみたてNISAに限らずそういうものです。まだ始めていないのであれば、今からでもすぐに始めるべきです。

つみたてNISAはドルコスト平均法を利用したインデックス投資を利用した場合、いつからはじめても特に問題はありません。実施している期間の長さが重要なのです。

自分の「方針」について気を付けるべき

銘柄選びについて

もちろん、ただやみくもに始めればいいわけではありません。始めるにあたって、「銘柄選び」が重要なことは誰もが理解するところですが、もっと重要なことは、「つみたてNISAの枠を自らの投資の中でどのように位置づけるか」です。

これによって銘柄選びが変わってきます。銘柄選びというのは、その商品に人気があったり、利益を出しそうなものを選ぶのではなく、自分のライフプランをにらみ、この投資にどのような意味づけを与えるかによって選ぶべきであると私は考えています。

例えば、先ほど例に挙げた20歳から始めた人は40年後もまだ60歳であり、そのままその商品に投資し続けられる期間に余力があります。そうであるならば、短期的には利益を上げにくいが長期的に見て利益を上げやすい商品があるのであればそれを選ぶというのは合理的です。これに対し、40歳から始めた人はそれを売却していかなければなりませんので、短期決戦の銘柄を選ぶのも一つの手であると思います。また、人によっては、老後はほかの資金があるのでこれは自分の子供に資産として残してやりたいとして長期的に利益を上げやすい商品を選ぶこともあり得ます。

また人によっては、それを老後資金に充てることを予定しており、より慎重に選びたいのであれば安定資産である債券を多く含んだものにすることも考えられますし、その人のリスク許容度によっても考え方は様々です。

最後に

銘柄選びには正解がないので、自分でいろいろと調べて、いろいろな人の意見を聞いて、自分で判断していくしかありません。人が置かれている環境やその人の性格は千差万別であり、一つの解が導けないからです。

だからといって、その解答らしきものが全くないわけでもないと私は考えています。

この点について、今後、皆さんと一緒に考えていきたいと考えております。

コメント